成和綜合会計事務所は質の高い会計・税務のコンサルティングを目指しています。

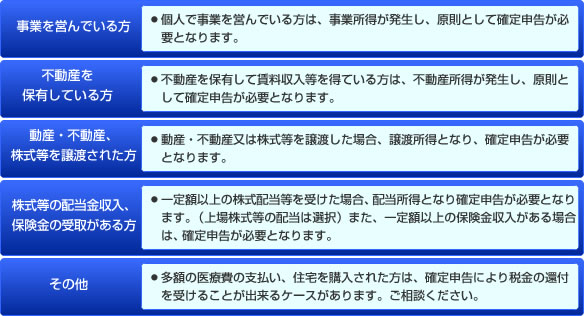

確定申告業務

個人のお客様向けに確定申告の相談および申告書の作成業務を行っております

各業務について

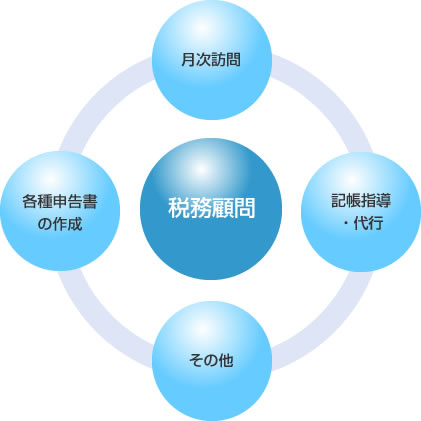

月次訪問

毎月訪問した際に、領収書のチェック、予算管理、資金繰りなどの各種コンサルティング業務を行います。また、月次の試算表をもとに現状の分析及びアドバイスを行います。

基本は月次ですが、ご要望により四半期毎、半期毎又は年次での対応もいたします。

記帳指導・代行

自計化されているお客様、又は自計化を目指すお客様に対して、適切な記帳指導をいたします。

「全てお任せで」というお客様に対しては、記帳代行サービスを実施しております。

月次訪問の際に、領収書及び関連資料の確認並びに質問をさせていただきます。

各種申告書の作成

法人税、所得税、消費税、地方税の各種申告書の作成を行います。

その他

お客様のご要望により、年末調整、法定調書の作成を承ります。

また、税務調査の際は、調査の立会をいたします。

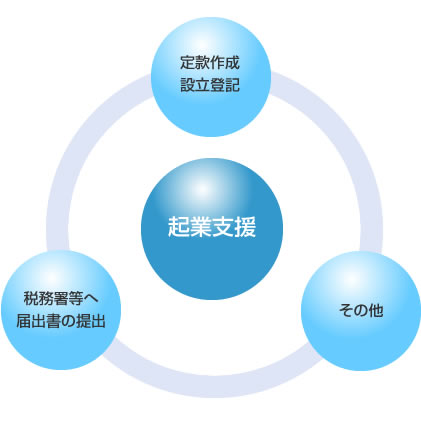

定款作成・設立登記

会社設立の際の留意事項をアドバイスさせていただきます。

登記等の事務手続きは、提携する司法書士が代行いたします。

税務署等への届出書の提出

会社設立後は一定期間内に設立届や青色申告の承認申請書などを提出する必要があります。

税務顧問に関するよくあるご質問

Q1. 月次訪問は日程・時間帯を選べるのでしょうか?

A.毎月初めに担当者からお客様へ訪問日時をご相談させていただきます。

その際に遠慮なくお申し出ください。

Q2. 弊社の現在使用している会計ソフトは○○ですが、対応していただけるのでしょうか?

A.代表的なソフトは対応しております。(勘定奉行、弥生会計、財務応援、PCA会計など)

Q3. 取引先の銀行から、「貴社の決算書は中小企業会計基準に準拠しているのか」という問合せを受けました。対応をお願いできるのでしょうか?

A.記帳指導・記帳代行いずれの場合においても当該基準に準拠した帳簿書類の作成・指導を行います。

Q4. 税務顧問をお願いする場合報酬はどれ位になるのでしょうか?

月額15,000円~となります。顧問料は年間売上高、記帳代行は年間仕訳件数に応じて決定いたします。

お見積りをさせていただきますので、下記お問い合わせより、業種、年間売上高、年間仕訳件数(記帳代行を依頼する場合)を記載の上、ご連絡ください。

Q5. 現在弊社が依頼している会計事務所は担当者が頻繁に変わり困っています。貴事務所にお願いした場合はいかがでしょうか?

A.弊事務所では複数の税理士が在籍しており、これらの経験豊富な税理士が中心となって貴社を担当しますのでご安心ください。

Q6. 設備投資をすべきか否か迷っています。資金繰りなどの相談に乗っていただけるのでしょうか?

A.設備投資後の資金繰りの予測などアドバイスさせていただきます。

また、金融機関への融資申込時は所定の事業計画書などの提出を要求されます。

これらの書類作成上のサポートをさせていただきます。

Q7. 記帳指導をしていただけるのは月次訪問の際だけでしょうか?

A.記帳作業は日々行うものです。

訪問時は当然ですが、疑問や不明な点が生じた場合は、メール・電話等により随時対応いたします。

Q8. 記帳代行もお願いできるようですが当方は何もしなくてよいのでしょうか?

A.記帳作業は領収書などの資料の内容がわからないと処理できません。

最初の面談時に用意していただく資料(領収書、請求書、通帳写しなど)並びにこれらの揃え方を説明させていただきます。

Q9. 弊社は規模も小さいので、決算だけお願いしたいのですがよろしいでしょうか?

A.法人・個人を問わず、決算のみの対応も承ります。

しかし、税金等の対策は事業年度が終了した後では、なかなか効果が得られないものです。

月次訪問のメリットはリアルタイムで貴社の財政状態や経営成績を把握できますので、月次訪問をお勧めいたします。

起業支援に関するよくあるご質問

Q1. 個人事業主ですが、法人成りしたほうが有利でしょうか?

A.会社組織にしたほうが見栄えが良いという考えもあるかと思います。

税金面で考えると、個人事業主に対しては累進税率(所得が多いほど税金が高い。)ですので、ある一定のラインを境に法人のほうが実効税率が低くなります。

また、会社形態にした場合、事業主は役員として会社から給与をもらうことになりますが、この給与には給与所得控除という概算経費が認められています。

一方、法人化した場合、社会保険や厚生年金などの費用負担が発生します。

お客様の現状を考慮して適切なアドバイスをさせていただきます。

Q2. 定款では何を決めたらよいのでしょうか?

A.定款には会社名、所在地、事業年度、出資者など会社の基本的な事項やルールを定めます。

もちろん、定款の作成方法も一定のルールがありますので、これにつきましては提携する司法書士よりアドバイスさせていただきます。

Q3. 会社の設立費用はどれ位かかるのでしょうか?また、相談のみの場合でも報酬は発生するのでしょうか?

A.会社作成には不可避的な費用が発生します。

(例:株式会社 資本金100万円の場合)

・定款認証のための公証人手数料 5万円

・定款への印紙代 4万円(電子定款にすることにより節約できます。)

・登記申請時の登録免許税 15万円

・司法書士手数料(応相談)

なお、弊事務所は、相談のみの場合は報酬はいただいておりません。

Q4. 会社設立後すぐに融資の申し込みをしたいのですが、可能でしょうか?

A.金融機関(日本政策金融公庫など)によっては、設立後間もない会社向けの融資制度がございます。

事業計画書などの提出が要求されますので、必要書類作成のサポートをさせていただきます。

Q5. 自分で会社を設立しました。青色申告という言葉を耳にしますが、その方が有利なのでしょうか?

A.青色申告の最大の特典は、「欠損金の繰越控除」です。

設立事業年度は出費がかさみ、赤字ということはよくあることです。

青色申告の場合、この赤字を翌年度の黒字と相殺することが出来ます。

なお、この制度を利用するには「青色申告の承認申請書」を提出しなければなりませんが、設立後3月を経過する日と事業年度終了の日のいずれか早い日の前日までに提出する必要があります。

お早めにご相談ください。

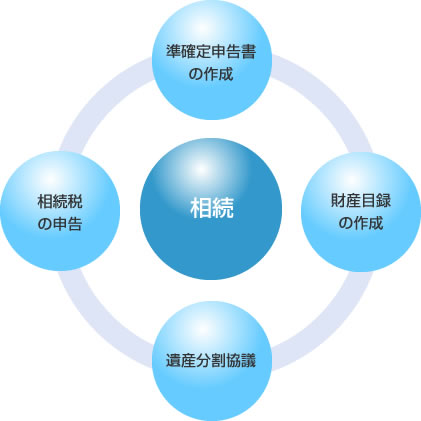

相続税の申告に関するよくあるご質問

Q1. 先日、父が亡くなりました。住宅や預金を譲受ましたが、相続税の申告をしなければならないのでしょうか。

A.相続税は課税価格が基礎控除額(5,000万円+1,000万円×法定相続人の数)を超えた場合、申告が必要となります。

※ 基礎控除額は、平成24年4月1日現在の法律です。

※ 小規模宅地等の特例などの規定を使うことによって課税価格が基礎控除以下となる場合は、申告が必要となります。

Q2. 息子が住宅を購入するというので手付金部分を面倒見てあげようと考えています。現金で払いますが贈与税がかかってしまうのでしょうか。

A.住宅取得のための資金の贈与として、現行法では直系尊属(父母、祖父母等)下記の金額までは無税という制度があります。

| 省エネ・耐震性あり | 左記以外 | |

|---|---|---|

| 平成24年中の贈与 | 1,500万円 | 1,000万円 |

| 平成25年中の贈与 | 1,200万円 | 700万円 |

| 平成26年中の贈与 | 1,000万円 | 500万円 |

この制度を適用するためには贈与税の申告が必要となり、適用対象となる家屋には一定の要件があります。

また、上記以外に相続時精算課税制度(2,500万円まで無税)もあります。

適用を検討されている方はご相談ください。

Q3. 相続税の申告をお願いした場合、報酬はどれ位かかるのでしょうか?

A.弊事務所では、遺産総額の0.5%をベースに、不動産及び非上場株式の評価の件数に応じて報酬額を決定させていただいております。

九段北オフィス

〒102-0073

東京都千代田区九段北1-10-5

九段櫻ビル7階

電話:03-3288-6611(代表)

FAX:03-3288-6612

本社

〒102-0074

東京都千代田区九段南1-4-5

文祥九段ビル6階